蛋壳商业模式:这类的长租模式,在商业逻辑上来说,就有非常大的风险漏洞。即使不是因为疫情,也有很大的可能在未来的经营中,因为其他的方式而暴雷。我们要从蛋壳的事件中,学到如何读懂商业的本质。

— 1 —蛋壳扩张的伪规模效应

正常的长租中介的运营逻辑,其实非常简单粗暴:

从房东这里收房,帮房东简装修、管理房子、寻找租客,然后再把房子加价转租给租户。

如果踏踏实实地做租房管家,中介这个活儿,赚的就是服务费和中介费。而服务费和中介费,其实本质上是一个辛苦钱,因为看房和管房,需要大量的人力资本投入。

但是蛋壳能够发展如此迅速,其实全靠讲述「规模效应」,这个故事。

从技术上分析,真实情况是:长租公寓,本身并不存在什么「规模效应」。

随着市场扩大,蛋壳确实在某些管理上可以降低成本,比如批量采购装修材料、批量施工等。

但是由于支撑蛋壳的核心业务还是服务,所以每增加相应的房源,就需要投入更多的人员去看房、管房。

这是一笔不能省下来的钱,所以规模效应本质上还是个伪命题。

最重要的是,租房市场没有进入门槛。房产权都掌握在房东手里,如果中介平台敢压房东的价,房东可以立马不用你。

而又由于租房市场竞争大,价格信息极其透明,向租客抬价的空间也非常小。

所以无论是租客,还是房东,对长租中介平台都没有太高的黏性。

当然,还有人会说,蛋壳可以作为一个互联网中介平台,可以发挥平台效用,起到互联网的规模作用。

要不早期的互联网创业,会一直烧钱?

但其实那些通过资本烧成功的互联网平台,准确说起来要么符合梅特卡夫效应,要么符合双边效应。

前者最典型的,就是像微信这样的社交工具,每个人互相连接产生互动,平台的价值和参与的人数的平方成正比,起到指数增长的作用。

后者最典型的是淘宝这样的平台,买家和卖家之间能够自由发生交易互动,其规模价值随着买家和卖家的增加,相互促进,产生乘数效应。

这样,随着人数的增加,可以起到一个非常明显的规模效用,扩张到一定程度后,估值会巨大。

但是,长租公寓做的不是自由交易的信息平台,而是中介服务。房东和租客的交易,一定要平台的管家出面管理了。

并且长租公寓需要运营和维护的对象,不仅是平台本身,还有大量的时间精力投入在线下的一间间房子里。

所以蛋壳的互联网平台,可能会起到一定的流量作用,比如顺带卖卖生活用品之类的。

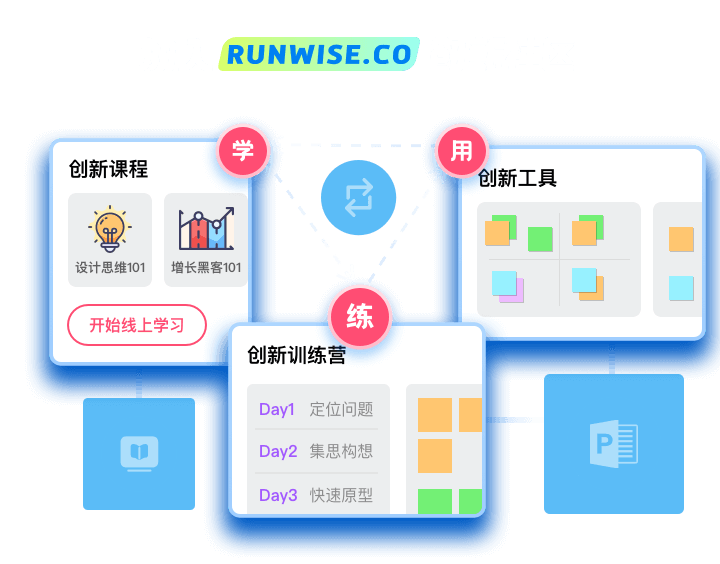

但是介意其服务对象的限制,不存在巨大的流量,让它转型做电商,从而使其估值指数爆发的规模效应。(什么样的增长是可持续的高爆发的?这种模式是否适合你的团队?Runwise疫后数字创新帮助您。)

因此,蛋壳规模越大,亏损越多,窟窿就越大。

— 2 —蛋壳的画饼和资本狂欢

这里面要加入两个关键的角色:

投资方和银行。

银行,它在其中扮演的关键角色是提供「租金贷」。

「租金贷」的逻辑也是很简单的。

假设租客和蛋壳签一年的租房合同,在蛋壳的介绍下,和银行签一个贷款合同向银行申请租金的贷款。

银行一口气把2个月的租金都发放下来,蛋壳把这一年的租金拿走,然后给房东按月给租金,而租客则每月还款给银行。

这样,蛋壳每多一个租客,通过「租金贷」,就可以蓄积一笔资金池。

银行本身就是赚的放贷的利息差的钱。按照正常模式来说,租金贷有贷款资金使用场景,是很好的放贷对象。

前提是,风险可控做得好。

但是,这里面的关键操作是有很大的风险的,甚至是违规的。

既然租金贷是银行贷款给租户,付给房东的房租,那么这笔钱银行怎么样都不应该给到蛋壳这个中介。

蛋壳只起到了担保作业,最多向租客收取担保的费用。这笔费用,会呈现为租客的贷款成本。

但是蛋壳没有担保牌照(需要严格的风控系统),所以赚不了这个钱。

而蛋壳给租客在银行办理贷款的时候,甚至会打着不用租客付息的名号,就是为了拿到银行那笔贷款,扩充资金池。

那么,资本知不知道这个游戏终点,存在逻辑的漏洞呢?

2017年6月,蛋壳公寓完成了一笔上亿元的A+轮融资;

2018年6月,蛋壳公寓完成7000万美元B+轮融资;

2019年3月1日,蛋壳公寓宣布完成5亿美元C轮融资;

2019年10月,蛋壳公寓获1.9亿美元D轮融资;

2020年1月,蛋壳公寓赴美上市,实际募资约1.49亿美元。

在上市之前,蛋壳公寓通过7轮融资已经获得了约58亿元人民币的资金,加上IPO募资,蛋壳公寓获得的资金超过67亿元。

不管知不知道这里面的商业漏洞,都没有关系。资本的逻辑,是只要看退出就行了。

只要上市后,资本就可以通过运作,让股价拉伸,高位抛售。

— 3 —蛋壳暴雷的教训

没有疫情,蛋壳这种快速扩张的资金运作模式,也迟早会出现资金链断掉的问题。

一来,租客中使用「租金贷」的比例太高,并且在申请租金贷的时候,银行基本上是秒批。蛋壳提前挪用了这些钱去做扩张,万一租客提前违约,蛋壳就要把这笔预支的钱还回去。

盲目扩张之下,违约的人迟早会增多,蛋壳还不回钱,就资金断裂。

二来,蛋壳的经营模式中,真正盈利的是比例非常低的中介服务费,但收了房东的房子之后,但凡房子的空置率高于10%-15%,利润就会被砍掉。

利润薄,护城河低。如果市场上看不到蛋壳的盈利前景,击鼓传花的游戏玩不下去,没人接盘。蛋壳不能继续融资补窟窿,也会面临破产。

所以,蛋壳这种打激素的玩法,本质上就站在蛋壳上跳舞。

无论是蛋壳、银行、还是资本方、在利益的诱惑之下,都抛弃了基本的商业逻辑。

我有个金融背景的朋友,几年前在某长租平台参与商业模式设计,后立马跳出来,重新换了份工作,即使薪资更低。

因为,不讲逻辑的商业模式,迟早会付出代价。

蛋壳暴雷,却要全社会买单。这里面最坑的还是银行的「租金贷」,明明风控不严格,甚至违规操作,让蛋壳拿了钱,却找到退租的租客要钱。

这于法于理,都是说不过去。

所以多方压力下,微众银行松口,退租结清后,就不用还钱了。资本、银行的损失,那就损失了。

但是房东和租客的损失,才是伤痛。

而对于我们每个人来说,能读懂这些商业模式背后的逻辑,看懂漏洞,无论是消费者还是投资者,都能少踩很多坑。

延伸阅读:

0 thoughts on “案例复盘|看透蛋壳商业模式的漏洞,防踩坑”

租房市场没有门槛,中介平台容易被替代

长租中介的生意模式本身就是辛苦钱

蛋壳的规模效应真的是个伪命题