- 案例背景

在颜值经济时代,00后、Z世代新消费群体的爱美需求日益旺盛,为中国美妆消费市场带来新增量。根据国家统计局2021年1月份发布的数据显示,我国2020年社会消费品零售总额达39万亿元,比上年下降3.9%。而化妆品类零售额达3400亿元,逆势同比上升9.5%。

社会消费品

零售总额达39万亿元,比上年下降3.9%

化妆品类

零售额达3400亿元,逆势同比上升9.5%

同时,新消费群体对潮流、个性化的追求,加之上游供应链的日趋完善、下游渠道端的迭代升级,也为年轻新锐品牌创造了崛起机会,并引来资本的淘金热潮。

在彩妆领域,有完美日记在资本加持下一骑绝尘,成立不到4年就走向上市。同时,也有花知晓、美尚股份等品牌持续完成大额融资。在护肤领域,有薇诺娜母公司贝泰妮上市收获千亿市值,也有溪木源、逐本等公司一年之内完成多轮融资。而在美瞳、香氛等领域,亦有可糖、4iNLOOK、Scentooze等品牌发展可圈可点。

主流消费人群的大迁移,不仅给了新品牌诞生的机会,也让渠道端出现重塑机会。在线上,美妆品牌的销售保持高增长势头,但主战场逐步从综合型电商平台向内容电商、直播电商平台转变。线上的变革与创新,给屈臣氏这类线下传统美妆集合店发展带来冲击。与此同时,本土美妆集合店从2020年开始兴起,涌现出话梅、喜燃、色界、调色师等品牌,并吸引了腾讯、高瓴等的注资。

对新人群来说,他们消费行为的变化带来哪些美妆创业的新机会?对新品牌来说,它们在资本哺育下快速成长,但仍难以避免增长与亏损并存的局面,如何找到两者间的平衡密钥,建立品牌发展的可持续性?对渠道端的新兴本土美妆集合店来说,它们兴起的逻辑是什么,资本重注下能否诞生挑战屈臣氏、丝芙兰的新霸主?

- 解决方案

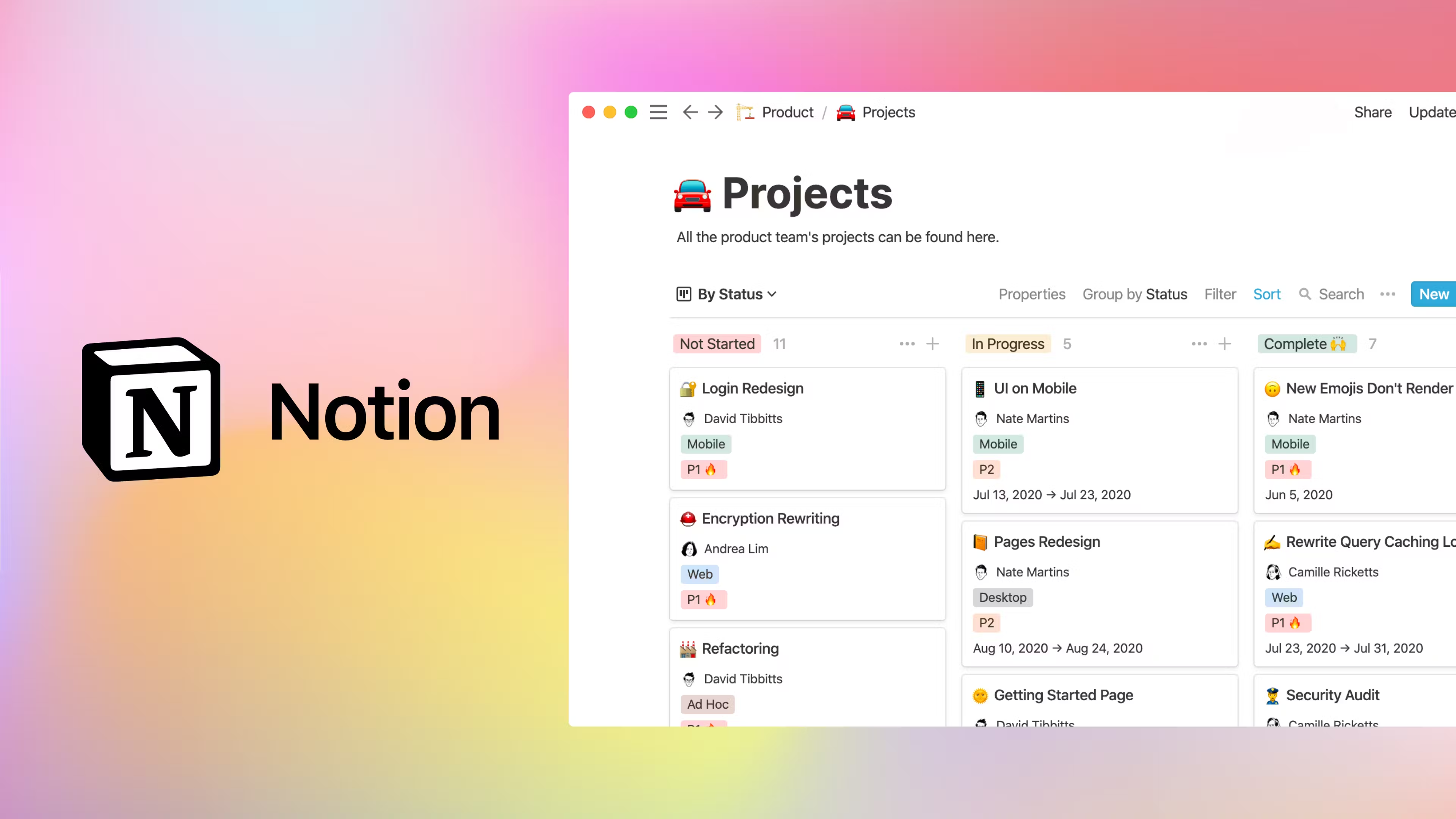

21世纪创新资本研究院通过对第三方机构的数据统计分析,以及对美妆赛道一线从业者、投资人的访谈,解码美妆赛道的新人群、新品牌、新渠道。

一、新人群:“平视”国际大牌、积极拥抱国潮、“他经济”崛起

人群消费习惯的改变,为美妆市场带来新变量。过去,美妆消费主要面向某类女性消费群体,大量消费者并没有使用彩妆等产品的习惯,甚至坚持护肤的人群都并不多。

但现在随着大家对颜值的重视程度越来越高,大量年轻消费群体开始使用美妆产品。尤其对彩妆类目来说,即使是同样的产品在不同消费者身上可能会产生截然不同的效果。所以对彩妆的需求增多,也体现出新消费人群追逐潮流感和个性化的内心诉求。

首先,Z世代、00后新消费群体伴随着中国的增长红利成长,经济的富足感、安全感更强,他们愿意为变美而花钱消费。同时,他们的民族自信心也会更强,相比起70后、80后曾“仰视”追逐国际大牌,Z世代、00后更倾向于“平视”这些国际大牌。对那些兼具文化内核与时尚感的新兴国货品牌,他们体现出高度认同感和消费偏好。由此,一些主打国风的新品牌迎合了年轻消费者的消费需求,例如润百颜推出故宫口红、花西子推出百鸟朝凤彩妆盘等。

第二,过去消费者主要通过广播、电视渠道接触品牌,很容易在家庭消费中对某些大品牌的系列产品形成消费绑定。但现在媒介内容的去中心化和碎片化,导致消费者对品牌的认知也变得碎片化、小众化、分层化。消费者可能既喜欢高端大牌护肤品,也青睐高性价比的某款小众彩妆产品,消费需求变得更加复合,这也给了新锐美妆品牌成长的机会。

第三,对作为互联网、移动互联网原住民的Z世代、00后来说,线上购物并不新鲜,在线下实体美妆集合店探店打卡,反而成为值得发朋友圈的事。由此,在美妆品牌线上销售保持增长势头的同时,线下美妆集合店也体现出强劲需求。

同时值得注意的是,美妆并非是女性消费者的专享,男士美妆蓝海市场的增长势头亦不可小觑。《2020年中国国货美妆发展趋势报告》显示,男士护理产品在2019年线上交易额达到40亿元,同比2018年增长24.5%。天猫发布的报告显示,男性彩妆消费已连续三年保持三位数的增长。

资本对男士美妆品牌的投资也渐渐升温,21世纪创新资本研究院统计发现,市场中已经有理然、硬核男士、JACB等品牌,分别获得来自五源资本、红杉中国、创世伙伴资本等的投资。

“过去人们会主观认为,偏女性化的男性才会使用彩妆、护肤品等产品。但其实在Z世代、00后人群中,更广泛的大众男性群体同样注重颜值,愿意使用美妆产品。”创世伙伴资本合伙人聂冬辰对21世纪创新资本研究院分析称。

同时,21世纪创新资本研究院认为,在“他经济”浪潮中,男性的消费行为跟女性还是会有所不同。首先,女性可能会每天刷小红书、淘宝,通过不同品牌的对比,带来最终的消费。男性通常不会花太多时间看淘宝、小红书,他的消费行为更简单直接,或者趋向于短期外力偶然间产生的刺激。

这也导致了第二点不同,即男性消费跟女性消费在对品牌的认知方面有很大差异,男性对品牌的认知和忠诚度没有女性那么成熟。第三,相比女性消费群体,男性在用完产品后愿意秀出来的动力并不足,很难产生相关话题的讨论场景。由此,如何通过更合适的方式进行口碑宣传,这是男性美妆品牌所面临的新挑战。

二、新品牌:彩妆、护肤、美瞳等细分类目百花齐放,头部公司从融资走向上市

面对新人群的新兴美妆消费需求,完美日记、花西子、溪木源等一众新品牌随之崛起。21世纪创新资本研究院统计发现,资本对彩妆、护肤、美瞳等美妆细分类目品牌的投资,处于百花齐放的状态,部分类目的头部公司已经走向上市。

比如在彩妆领域,资本助力下迅速发展的完美日记堪称万众瞩目。2020年11月19日,完美日记母公司逸仙电商正式在纽交所挂牌上市,成为美股中国美妆集团第一股。除了上市的完美日记,还有花知晓、美尚股份获得天图资本、红杉中国等的投资。

在护肤领域,2021年3月,薇诺娜母公司贝泰妮上市。公司针对敏感肌市场,主打功能性护肤,一度成为最值钱的A股美妆企业。在薇诺娜之外,一级市场中还有溪木源、逐本、优萃生物等持续获得资本的青睐。

需要注意的是,作为美妆赛道最大的两个细分品牌类目,彩妆和护肤的商业逻辑却有所不同。彩妆更像是衣服,当消费者试装后能够得到立竿见影的效果。所以彩妆类目的新品牌更容易切入消费者,吸引他们的首次购买。但同时,消费者也倾向于跟随潮流时尚趋势,不断更换不同品牌、款式的彩妆产品,对品牌没有太大的忠诚度,不容易形成复购。

而护肤产品的使用主要是为了长时间的肤质改善和修复,当消费者花费较长时间建立认知后,后期的使用黏性和复购率都会很高。但也正因为消费者忠诚度足够高,所以新品牌前期切入的难度也会更大。

这种前期消费者教育成本的差异性,也导致品牌起势速度的不同。所以最先看到的是资本在彩妆类目的扎堆,其次才是在护肤类目的热度延续。

此外,美瞳、香薰等细分品类亦有投资热度。比如国货美瞳品牌moody、4iNLOOK、可糖等,分别获得CPE源峰、星陀资本、华创资本等的投资支持,最新融资轮次在B轮、B+轮的阶段。除了上述专注美瞳赛道的新品牌,还有完美日记推出名为“星月”的美瞳系列产品,LOHO集团旗下彩色隐形眼镜品牌觅丽季Milleage美瞳推出可可盛宴系列产品。

但需要注意的是,品牌在资本哺育下快速成长,仍难以避免增长与亏损并存的局面。完美日记最新财报显示,其一季度实现总净营收14.44亿元,同比增长42.7%。但增收并没有带来增利,完美日记一季度Non-GAAP净亏损为2.34亿元,较上年同期的1.29亿元亏损有所扩大。这背后原因主要在于,营销费用的高投入,其一季度的营销费用为10.4亿元,营收占比达到72.1%。

由此,不少声音质疑完美日记是否对营销的依赖度过高。其实从历史规律来看,一些国际大型品牌和国内知名品牌,营销费用占比都不低。这是行业的长期现状而不是某一家公司导致的,背后原因在于,美妆品牌塑造需要通过各种各样的营销方式和手段建立起消费者对于新产品的认知。

美妆产品推陈出新的频率较快,哪怕是同一个品牌,旗下不同的产品线也有不同的功能和目标消费者。这种情况下,需要相对比较高的营销成本去支撑,让消费者能够快速地感知到产品的特点,并且进行购买。

但高昂的营销成本投入,并不一定意味着一定能够让品牌常青。高额的营销投入能够获取消费者对品牌的认知,转化成首次购买行为。但如果产品质量不过硬,持续营销高额投入并不会带来消费者的二次复购,烧钱也就变得无意义。

三、新渠道:挑战屈臣氏、丝芙兰,本土美妆集合店热潮涌动

主流消费人群的大迁移,不仅给了新品牌诞生的机会,也让渠道端不断发生变革。在线上,相比天猫、淘宝这样的综合型电商销售渠道,大量Z世代、00后的新消费人群更偏向在小红书、微博等为代表的KOL平台获取品牌信息,通过内容电商、直播电商的方式形成购买。

在线下,内容电商、直播电商的冲击,以及疫情的影响,给屈臣氏这类传统美妆集合店的发展带来新挑战。与此同时,新的本土美妆集合店却在兴起,在过去大半年的时间里,已经有话梅、喜燃等美妆集合店品牌,吸引了腾讯、高瓴、高榕等的注资。另外,还有KK集团旗下的调色师、名创优品旗下的wow colour(色界美妆)等发展势头迅猛。

线下美妆集合店兴起的原因在于,线上流量越来越贵,现在头部公司的打法都是在线上花费巨额营销费用,造成用户成本不断提高,也促使大家开始去寻找用户成本更低的渠道,所以像美妆集合店这种线下渠道也越来越被大家重视。

再从用户端考虑,对作为互联网原住民的Z世代、00后来说,线上购物并不新鲜,在线下实体店探店打卡反而是值得发朋友圈的一件事。同时,用户可能既对高端大牌护肤品,也喜欢平价的彩妆商品。而且美妆产品需要在线下试,才能看到真实效果。这些复合型的需求,在线下集合店更能够得到满足。

相比传统美妆集合店,新兴的本土美妆集合店为何吸引更多人流和资本的关注?“本质上来说,还是需求端发生变化,但传统门店没有跟上,给了新品牌崛起的机会。”一位业内人士告诉21世纪创新资本研究院。

以调色师为例,2017年,KK集团合伙人、THE COLORIST调色师CEO彭瑶带着团队出国考察,发现国外彩妆消费非常普遍,且使用人群也很年轻。但在国内,彩妆市场仍处于起步阶段。屈臣氏、丝芙兰这些传统线下美妆集合店,彩妆产品占比并不高。考虑到市场的缺位情况,KK把彩妆垂类作为单独业务发展,于2019年10月正式落地了一站式美妆集合店调色师。如今1年半过去,调色师在全国门店约有300家,遍布100余城市。

从商业模式上来说,传统美妆集合店的收入压力更多转移给品牌方,以代销和购销为主,品牌方自身需要承担上架后的销售业绩压力,以及条码费、BA营销等繁杂的后台费用。这带来的问题是,前端销售人员为了完成业绩,会向消费者推销高毛利而非其最需要的产品。这种压力下推荐的产品如果没那么好用,年轻消费者将不断流失,导致品牌方和渠道很难赚钱。

新兴美妆集合店多采用买断制,以调色师为例,公司通过自身研发的数据平台系统,不断了解行业最新的趋势和消费者最新的妆容需求。然后通过买手筛选品牌、测评调查,最终采购在门店上架售卖,并不断进行数据汰换。门店员工以消费者需求为导向,主要为其提供专业性美妆建议,而没有针对特定品牌的业绩压力。

对品牌方来说,没有上架费等后台费用,且有着更好的结算账期,同时也不需要面临库存压力。它们会更愿意达成合作意向,且在采购成本价上给予调色师等渠道一定优惠。对消费者来说,能够买到更高性价比的产品,且消费体验感更好。

对渠道方自身来说,在有一定的门店规模和用户基础后,主要通过高效率下的规模化形成收益。同时,渠道方自身的选品能力、用户消费需求洞察能力将是核心竞争力所在,否则将会面临库存压力和资金周转难题。

在线下,美妆集合店能够给消费者带来更好的消费体验,满足其对不同品牌、不同类目美妆产品的复合性消费需求。本土新兴美妆集合店对数字化能力的重视,有利于门店运转效率的提升和经济模型的不断优化。

目前,传统美妆集合店屈臣氏在全国有近4000家门店,新兴美妆集合店中开店最多的调色师,在全国目前也仅有300家门店。由此来看,新兴美妆集合店未来仍有巨大增量发展空间,谁将成为新霸主仍是未知数。同时,相比线上销售渠道的凸显寡头效应,线下并不容易形成一家独大的局面,新兴美妆集合店的全国连锁与区域性巨头将共同发展。

- 总结

- 新人群:Z世代、00后新消费群体伴随着中国的增长红利成长,经济的富足感、安全感更强,他们愿意为变美而花钱消费。

- 新品牌:稳定的研发能力和供应链能力,持续带来产品的推陈出新。同时,合理规划营销成本,在众多的渠道中找到最适合的投放渠道,吸引目标消费者的转化购买。不断积累口碑和用户基数,才是品牌健康发展的关键。

- 新渠道:渠道端未来的趋势将是线上线下融合。线上的小红书、直播带货,具有对于产品导流的价值,有利于提升消费者认知、短时间内提升销量。

0 thoughts on “千亿美妆市场“新”商机 | 资本重注品牌与渠道,竞争下增长与亏损并存”

新消费群体的出现给美妆市场带来了新的机会和挑战,如何有效满足其需求是关键。

颜值经济的兴起催生了新兴美妆品牌的崛起,但这也加剧了市场竞争的激烈程度。