且看奈雪的茶几个有趣的数据: 2020 年前 9 个月,其订单总数中约 49.4% 来自会员; 营收的38%都用在材料成本上,远高于行业平均水平; 仅 2020 年一年,奈雪累计进行 100 多次上新,几乎做到月月上新 已有16.9%的订单来源于DTC渠道(如小程序),增长强劲;本文我们从多个角度分析下奈雪的茶是如何达成这些领先同行的数据表现的

2020 年以来,新式茶饮企业频繁传出上市的消息。“新式茶饮第一股”,尤其 “高端新式茶饮第一股” 将花落谁家,几度成为市场讨论的热点话题,迟迟未有定论。

直至近日,该领域的上市事宜终于取得实质性进展,第一股的去向也逐渐明朗。

2 月 11 日晚间,港交所文件显示,奈雪的茶(以下简称:奈雪)正式递交上市申请,摩根大通、招银国际、华泰国际为其联席保荐人。参考过往港股 IPO 节奏来看,奈雪有望于二季度前后挂牌上市,率先登陆资本市场。

不可不察的是:奈雪,究竟何以 “抢跑”?我们又该如何看待其中价值?

一、以匠心,成就初心

奈雪是一个年轻的品牌,但品牌定位十分清晰。如其招股书所述:“茶作为世界三大饮品之一,在中国拥有最广泛的消费群体,但在全球范围还未出现一个流行的代表性品牌,能够向消费者提供兼具高品质和便利性的茶饮品。随着顾客对健康茶饮的消费需求不断提升,带来了孵化高端品牌的土壤。奈雪成立之初所坚持的目标就是打造高端茶饮品牌,改变大家对茶饮的固有认知,让奈雪成为一种流行、时尚、健康的生活方式”。

2015 年,第一家奈雪茶饮店开业,选址位于深圳高端商业中心的核心位置,产品坚持使用鲜果、鲜奶、好茶、低糖制作,一举改变消费客群对茶饮品牌的传统印象。且据灼识咨询,中国使用鲜果制备现酿茶饮的先河,“现制茶饮搭配烘焙产品” 等创新概念均由奈雪开创。

截至2020年9月30日,奈雪茶饮店的数量已增至 422 间,遍及中国大陆 61 个城市、香港特区与日本;据灼识咨询,以覆盖城市数目计,奈雪拥有着中国最广泛的高端现制茶饮店网络。

具体经营方面,招股书显示,2018 年、2019 年及 2020 年前 9 个月,奈雪的营收分别为 10.87 亿元、25.02 亿元和 21.1 亿元,呈现高速增长;亏损亦逐步收窄,由 6972.9 万元降至 2751 万元。

考虑到 2020 年初疫情肆虐,非必需消费品行业深度承压,奈雪能够持续取得稳健向好的成绩,某种程度上已凸显其品牌高势能。具体还体现在:其一,2020 年前 9 个月,奈雪每单平均销售价值达到 43.3 元,于中国高端现制茶饮连锁店中排名第一,远远高于 35 元的行业均值;其二,疫情后期,奈雪业绩实现强劲复苏,奈雪品牌所产生的营收由 2019 年第 3 季度的 6.33 亿元,增至 2020 年第 3 季度的 9.05 亿元,同比增幅约 43.0%。

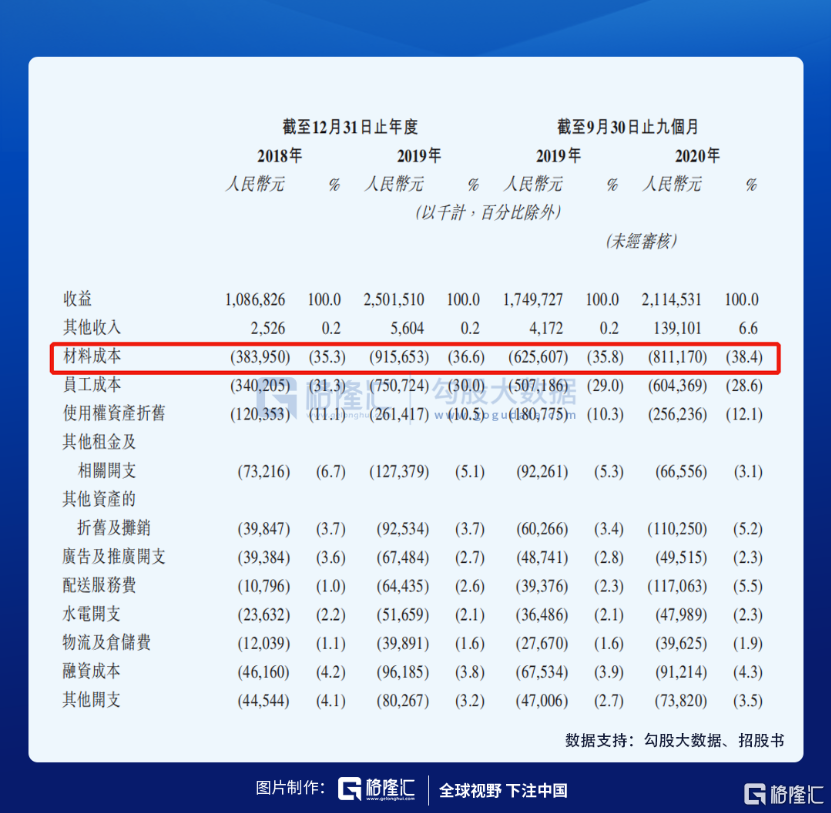

另外,奈雪的收入、成本分布情况也得以曝光。

招股书显示,以产品划分,奈雪现制茶饮的营收占比始终高于 70%,2020 年前 9 个月,这一比例约为 77.2%;其最高成本来自食材原料,且以鲜果茶为主,该项开支的比重持续维持在 30% 以上,最高达到 38.4%,而非早前外界以为的店铺租金。

也再次用数据论证,“一杯好茶” 始终是奈雪的初心所在、匠心所指。

二、“ 人、货、场”,三位一体

人群维度,奈雪主要以年轻、商务和家庭为核心客群,面向的消费者基数大、具有高消费潜力。年轻群体为例,中国是目前全球 Z 世代和千禧一代人口最多的国家之一,且 “世代财富” 效应正不断放大,驱动这一群体消费水平提升。

与此同时,奈雪致力与消费者建立深度、长期的关系,这使其产品的复购机会不断增加,得以挖掘可观的消费全生命周期价值。例如,奈雪通过数字化在会员侧实现的显著优质增长,自其开始运营会员体系起,月均新增会员数近 200 万,目前会员数近 3000 万;2020 年前 9 个月,其订单总数中约 49.4% 来自会员。亦或是,长期以来,奈雪始终为消费者保留 “无理由换一杯” 的权利,坚持为顾客提供面对面的服务,致力打造有温度品牌的举措等等。

产品维度,奈雪一方面坚守品质、健康产品的原则,面临材料成本等挑战而不妥协;另一方面注重产品研发,通过持续、领先的创新力释放自身品牌潜力,引领行业趋向高质量发展。

具体而言,奈雪已经打造出霸气鲜果茶、宝藏鲜奶茶、冷泡茶三条经典产品线,并在基础之上结合季节和热点,不断 “赋新”。据不完全统计,仅 2020 年一年,奈雪累计进行 100 多次上新,几乎做到月月上新,其中不乏销售数据不错的新生品类,如水果鲜奶茶、气泡茶等。

上升至行业层面来看,正是传统茶饮的 “赋新”,推动了更多年轻消费者了解中国茶文化,为新式茶饮市场 “扩容”。奈雪作为业内头部品牌、推动产品创新的主要力量,在茶饮品牌的普及化、全球化中无疑起到至关作用。

同时,新一代消费主力,天然具有悦己、个性等特征,对消费品牌的商业嗅觉和迭代能力提出更高的要求,反推市场先行者 “出圈”。换句话讲,新一代消费主力正在重新定义消费市场,而市场先行者正在重新定义商品,引领行业新兴趋势。

奈雪而言,其经典 + 创新共驱的两大产品线,除了有效贴合多元、“善变” 的消费者需求,为自身构筑起稳健发展的基本盘,也为整个市场的发展注入增长活力,提供了风向标。

渠道维度,奈雪线上端数字化持续见效,自营及第三方外卖业务发展迅猛;线下端坚持提升品牌格调,赋能社交场景以增强消费者体验。

线上方面,奈雪外卖订单所产生的营收由 2019 年前 9 个月的 2.5 亿元,大幅增至 2020 年前 9 个月的 6 亿元,占到总营收的 26.4% 左右。2018 年、2019 年及 2020 年前 9 个月,奈雪订单总数中分别约有 4.4%、12.5% 及 23.9% 为通过奈雪微信和支付宝小程序、应用程序及其他第三方平台下达的外卖订单,增长速度可见一斑。

线下方面,奈雪历来贯彻大店模式,无论标准店,还是下一步计划主推的奈雪的茶 PRO,店铺面积始终维持在 80 平以上,核心旨在创造社交空间。且主力店铺外,其还开设了奈雪梦工厂、奈雪酒屋 BlaBlaBar 等特色店型,在空间体验上引领并满足顾客的多场景、多元化需求。

实际上,餐饮服务等零售领域而言,门店仍是品牌最佳的营销渠道,展店仍决定着品牌的增长势能。随着零售企业们纷纷数字化,渠道红利悄然 “重返” 线下,助推 OMO 模式(从线上到线下)站上风口,线下门店在深化体验、传递品牌价值上发挥的重要效用,再度被充分认知。

且很关键的一点在于,奈雪的门店已被植入 “社交标签”,其部分店内已配备抓娃娃机、限量版手办、玩偶等社交型装置。以互联网思维同比,社交流量天然具备高频、高价值,社交软件堪称黄金赛道,具有强社交属性的零售终端或亦然,通过给消费者提供社交场所,这类门店将有很大机会提升流量的转化、留存效率等,继而持续打开成长空间。

纵观过往,类似的门店似乎只有星巴克。也意味着,奈雪当前处在一个具有竞争优势和想象空间的竞争位上。

三、凭 “抢跑”,制胜未来

行业层面来看:

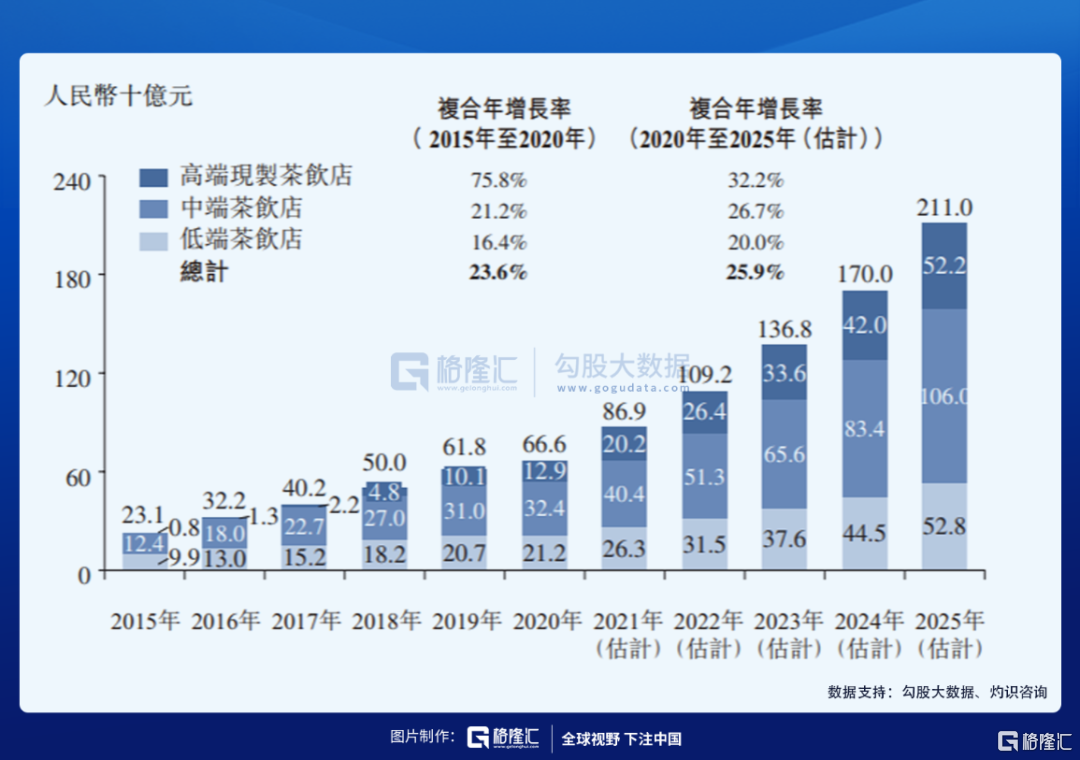

随着新式茶饮的创新、外卖服务的发展等,中国茶饮市场预计实现快速增长。特别是,高端现制茶饮所产生的零售价值,将以 32.2% 的复合年增长率扩大至 2025 年的 522 亿元左右,增速预计将超过其他现制茶饮领域的平均增速,占中国 2025 年现制茶饮消费价值总额的约 24.8%。

竞争格局上,高端现制茶饮市场相对集中,截至 2020 年前 9 个月,按全部产品零售消费总价值计,前五大市场参与者合共占 50% 以上的市场份额,奈雪所占据的市场份额约 17.7%。且由于头部品牌突出的品牌力及研发优势,行业壁垒效应愈强,预计未来几年,市场份额仍将集中在几大头部玩家手中,甚至有望进一步集中。

奈雪作为头部品牌,无疑会是新式茶饮市场扩容的受益者,并且,其当前的营收体量距离整个赛道的天花板尚有较远距离,恰恰证明,当前正是一个可以打造全球化茶饮品牌的时代,其成长条件相当良好。同时,奈雪登陆资本市场的 “先手之棋”,除了能够使其获得资金支持外,或还会为其品牌传播等带来一定裨益,进一步增厚其品牌势能。

公司层面来看,除头部品牌优势外,招股书中还传递出两则重要信息:

其一,奈雪计划近两年拓店 650 家,其中约 70% 为奈雪 PRO 店。奈雪 PRO 店不仅拓展了商务场景,在饮品上增加了咖啡系列,还增加了预制烘焙产品如纸杯蛋糕、设置零售区域等,并预期实现 80% 的数字化,以提高运营效率。

其二,奈雪计划在中国不同城市建立多个中央厨房,以储存原材料及制作预制烘焙品,并将通过数据驱动赋能整个供应链管理。

更灵活、多元的门店组合,或是数字化赋能背后,无一例外地指明,奈雪将优化门店运营成本,提升门店经营效率。且较标准店而言,奈雪 PRO 店的渗透力较强,复制效率更高,投资回报周期或进一步缩短。由此预期,随着奈雪登陆资本市场,得以加快推进 PRO 店的布局,其前期积累的品牌优势或将有望集中凸显,展现出强劲的业绩爆发力。

![创新指南|敏捷研发转型 – 需从战略,产品,流程,组织和文化5个维度变革 [附图解]](https://runwise.co/wp-content/uploads/2022/10/Agile-R-D-approach-300x171.png.webp)

![AI 产品增长实战:[2026图解] Gamma用生成式 AI 颠覆 PPT 的三重密码](https://runwise.co/wp-content/uploads/2023/09/gamma-app-300x150.jpeg.webp)

![PLG 模式实战拆解:Atlassian 低成本获客的 4 大底层逻辑 [附2026全景图解]](https://runwise.co/wp-content/uploads/2023/03/Atlassian-1-300x169.webp)

0 thoughts on “奈雪的茶上市在即,是什么造就了它的品牌成功?”

我很欣赏奈雪的茶将“人、货、场”三位一体,形成了适配高端茶饮品牌发展的策略,这也是他们能够成为头部品牌的原因。

看完这篇文章,我更加确认了奈雪的茶品牌成功的基因,它们的“匠心”和对消费者需求的准确把握确实让他们脱颖而出

奈雪的茶的高品质的确是给它们带来了很高的平均销售价值,同时他们还采取了一些创新的概念,更好地适应了消费者的需求。