如果只从主营业务、商业模式和业绩规模来看,环保鞋履品牌Allbirds与其他近年诞生的“新消费品牌”并没有太多区别。Allbirds真正令人称道的能力,是营销概念—尤其是环保概念—的能力。本文对 Allbirds研究报告 进行解读,揭秘Allbirds的增长之路。

8月31日,环保鞋履品牌 Allbirds 宣布已向美国证券交易委员会申请IPO,拟在纳斯达克上市,股票代码为“BIRD”。目前,Allbirds尚未披露发行价及具体融资目标,但按照此前彭博社的预计,其估值可达20亿美元。

Allbirds目前的核心产品是鞋——准确来说,是一种被戏称为“硅谷足力健”的休闲运动鞋,一方面强调羊毛、桉树纤维等材料环保、自然的属性,另一方面讲究舒适和轻松穿着的产品体验。公司从2014年的众筹项目起步,至今已经通过自营渠道卖出了超过800万双鞋,大部分消费者和销售额都来自美国。2020年10月起,Allbirds也陆续开始销售毛衣、T恤、内衣、运动服饰等成衣产品,向覆盖更多生活场景的目标再进一步。

如果只从主营业务、商业模式和业绩规模来看,Allbirds与其他近年诞生的“新消费品牌”并没有太多区别。Allbirds真正令人称道的能力,是营销概念—尤其是环保概念—的能力。哪怕在一本正经的上市流程中,这家公司都想玩点新花样。

在招股书中,Allbirds使用“可持续”一词超过220次,给出了几乎所有鞋类产品的碳足迹数据,还提出了史上首个“可持续公开募股”(Sustainable Public Offering,SPO)标准。

通过与 BSR(美国商务社会责任国际协会)合作,Allbirds在招股书中给出了一套基于环境、社会及治理标准(ESG)的股票发行评估体系,并邀请第三方可持续评级机构审查产品和业务对社会/环境的影响情况。Allbirds称,希望这套SPO标准未来可以被用到更多公司的上市审查中——对于这套由它定义的评价体系,未来如果得以推广并成为行业标准,自然能帮助提升Allbirds的行业地位。

对于这两年正热捧碳中和、ESG、绿色债券等概念的美国金融从业者来说,Allbirds的这套操作完美契合了市场需求。从这个角度来说,此次不管融资情况如何、后续是否破发,Allbirds的上市至少在场面上会是火热的。

但回到Allbirds这家公司自身的经营状况,招股书披露出的却不全是好消息。

1 直达消费者DTC模式

Allbirds的产品销售模式是典型的“DTC”方案,即通过自有或直营渠道向消费者直接推广、销售商品。DTC不算是新鲜概念,在中美消费品创业公司中已经比较常见,近些年更看重这一模式的,反而是过去更倚重经销商渠道的大公司。

以Allbirds所在的运动服饰行业为例:耐克在2017年将DTC模式上升到了集团战略层面;安踏和阿迪达斯分别在2020年、2021年明确跟进这一计划;近年业绩增长极快的lululemon,则是长期强调DTC模式。

相比于传统经销体系,DTC模式需要同时着重线上运营和线下门店资产,成本更高,但消费者的体验更好,收集市场反馈的速度也更快。另一个差别体现在公司收入结构上,商品销售价格会直接计入营收,所以每一笔订单都很重要。

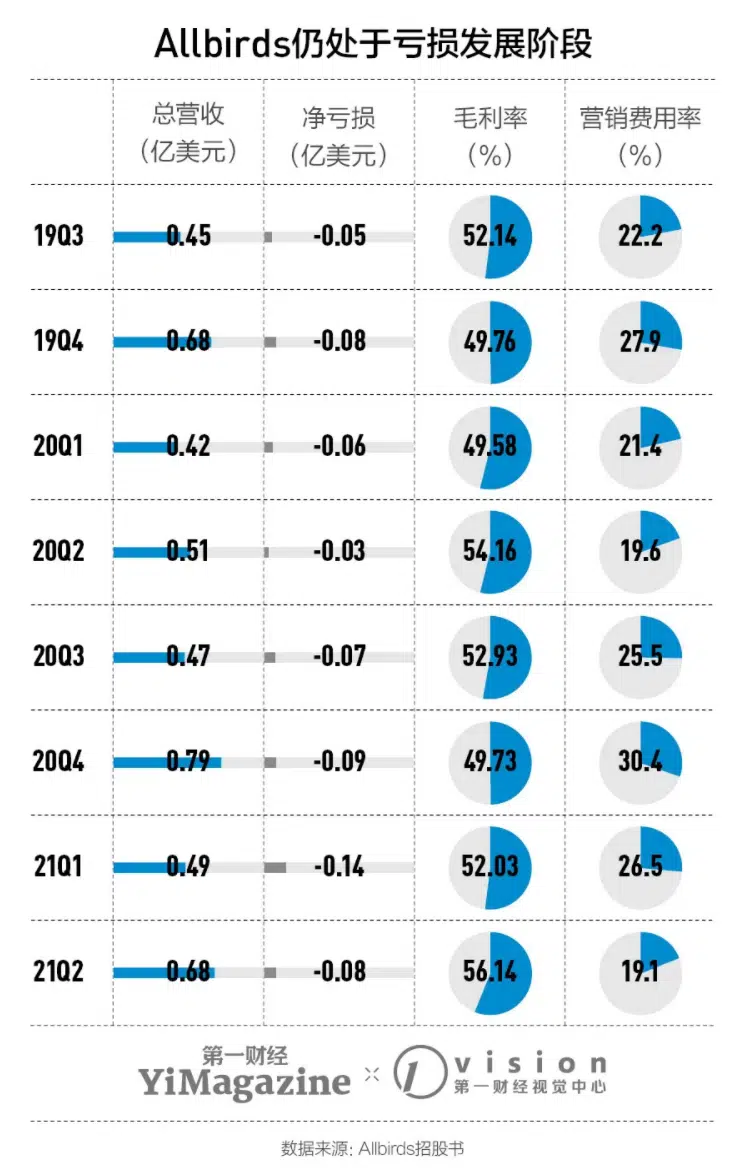

在招股书中,Allbirds简单披露了2018年至2021年上半年的部分财务数据。从收入情况来看,业务规模实际并不大,每季销售额基本在0.5亿美元至0.6亿美元左右,年末旺季也从未超过0.8亿美元。而且,公司尚未实现盈利,2020财年的整体净亏损在0.26亿美元左右。

不过Allbirds强调自己在“用户”层面是盈利的。因为公司向新消费者销售产品的毛利水平总是高于公司的获客成本(即平均花在每个新消费者身上的广告费用)。消费品公司很少会做这样的比较——这更像是互联网公司喜欢讨论的指标。

Allbirds并不按阶段披露公司消费者的具体增长情况,只笼统提到目前总消费者群体规模超过400万人。所以,《第一财经》Yimagazine暂无法从招股书数据复现这一层面的讨论。可计算的是毛利率及营销费用率,这两个指标按季的走势则是相背的:毛利率高时、营销费用率偏低;毛利率低时,营销费用率则偏高——新品发布或是年末促销的营销预算增加,都可能造成这样的变化。

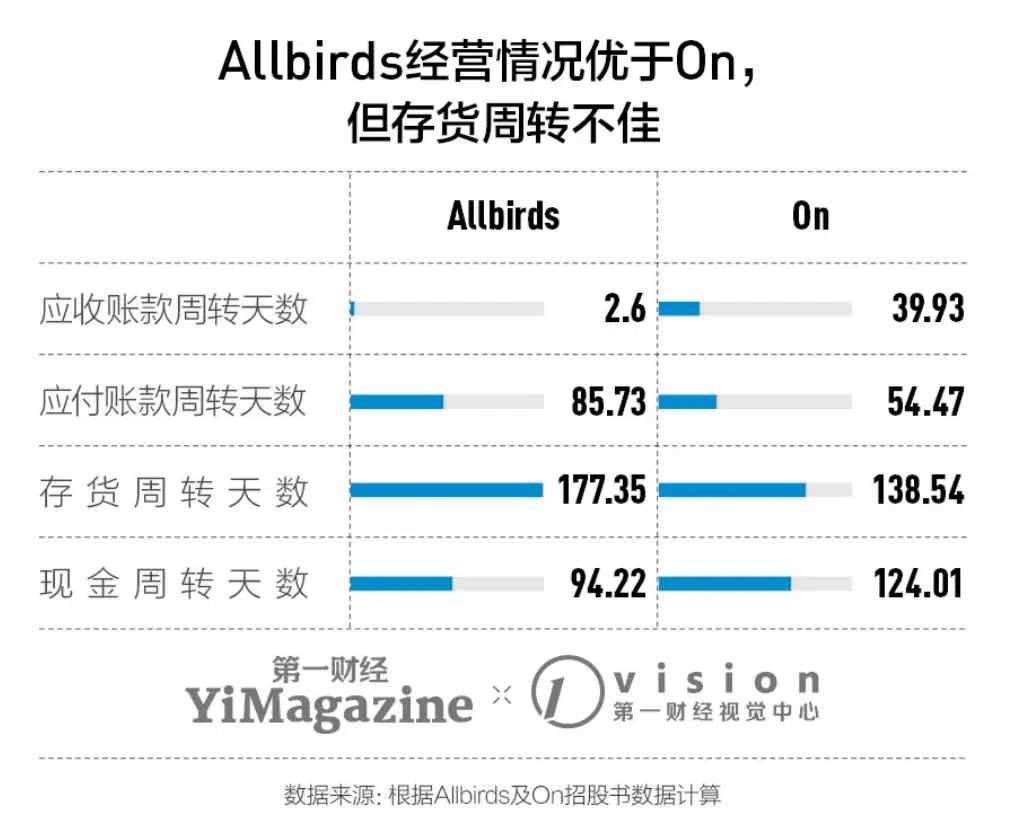

但相比于同类创业公司,Allbirds对于经营指标和财务指标的把控可能确实稍好一些。《第一财经》YiMagazine在比较了Allbirds与另一运动品牌On(中文名为”昂跑“)的四个周转指标后发现,Allbirds的整体经营效率要优于On,尤其是在“应收账款周转天数”上,由于直销模式的收款现付比例高,Allbirds的这一指标仅为2.6天,远好于On接近40天的水平。

2 Allbirds增长停滞之后

从2018年至2020年,Allbirds的营收从1.26亿美元升至2.19亿美元,实现了32%的复合年均增长率。考虑到2020年全球新冠疫情的影响,Allbirds的这一表现值得肯定。

在招股书中,Allbirds也详细介绍了其在美国市场的两种增长策略,一是强化复购,二是线上线下的联动。

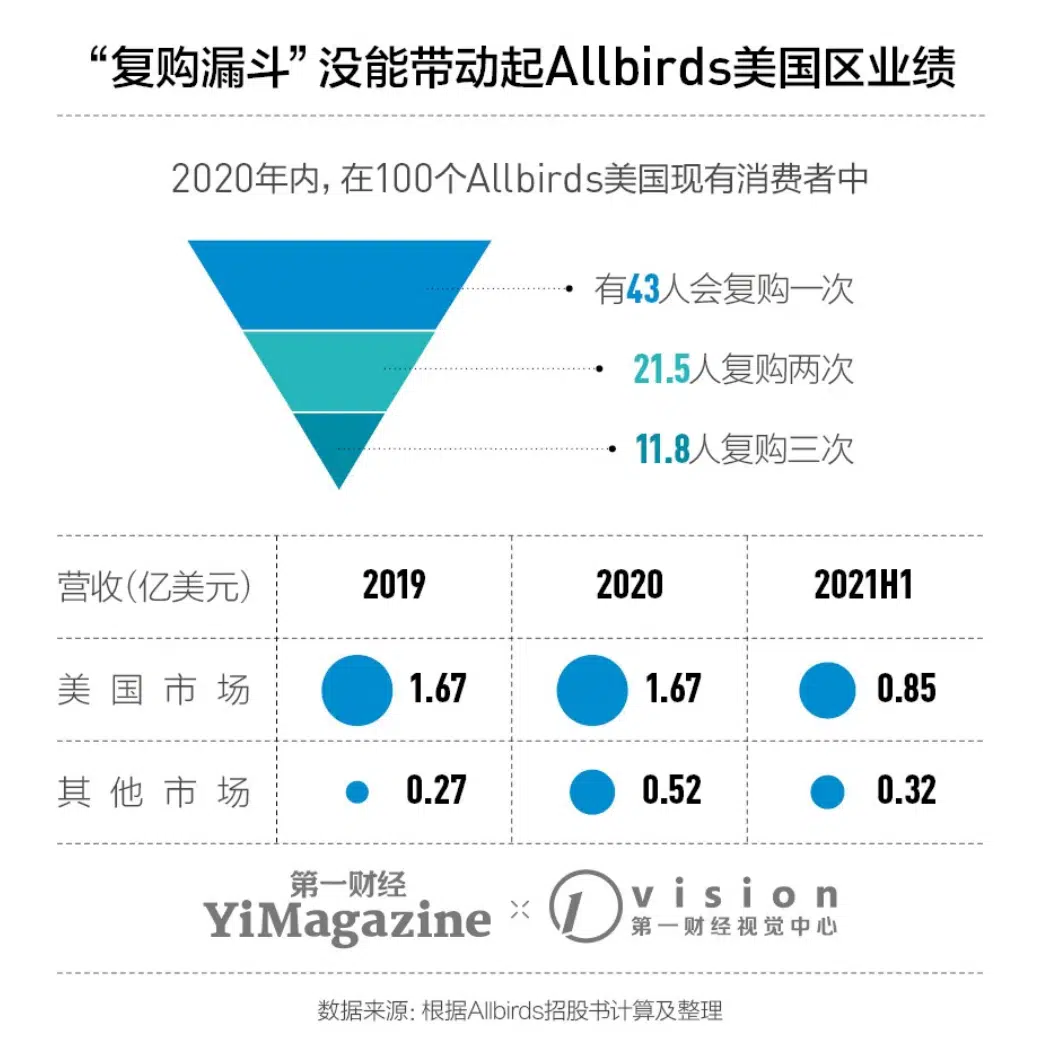

针对复购目标,Allbirds会采用新产品、新配色方案或其他营销方案吸引回头客。其中一项统计是:在2016年至2019年间买过Allbirds的人中,截至2020年年底购买过至少四次商品的“忠实消费者”,可以占到近12%,比例不低。

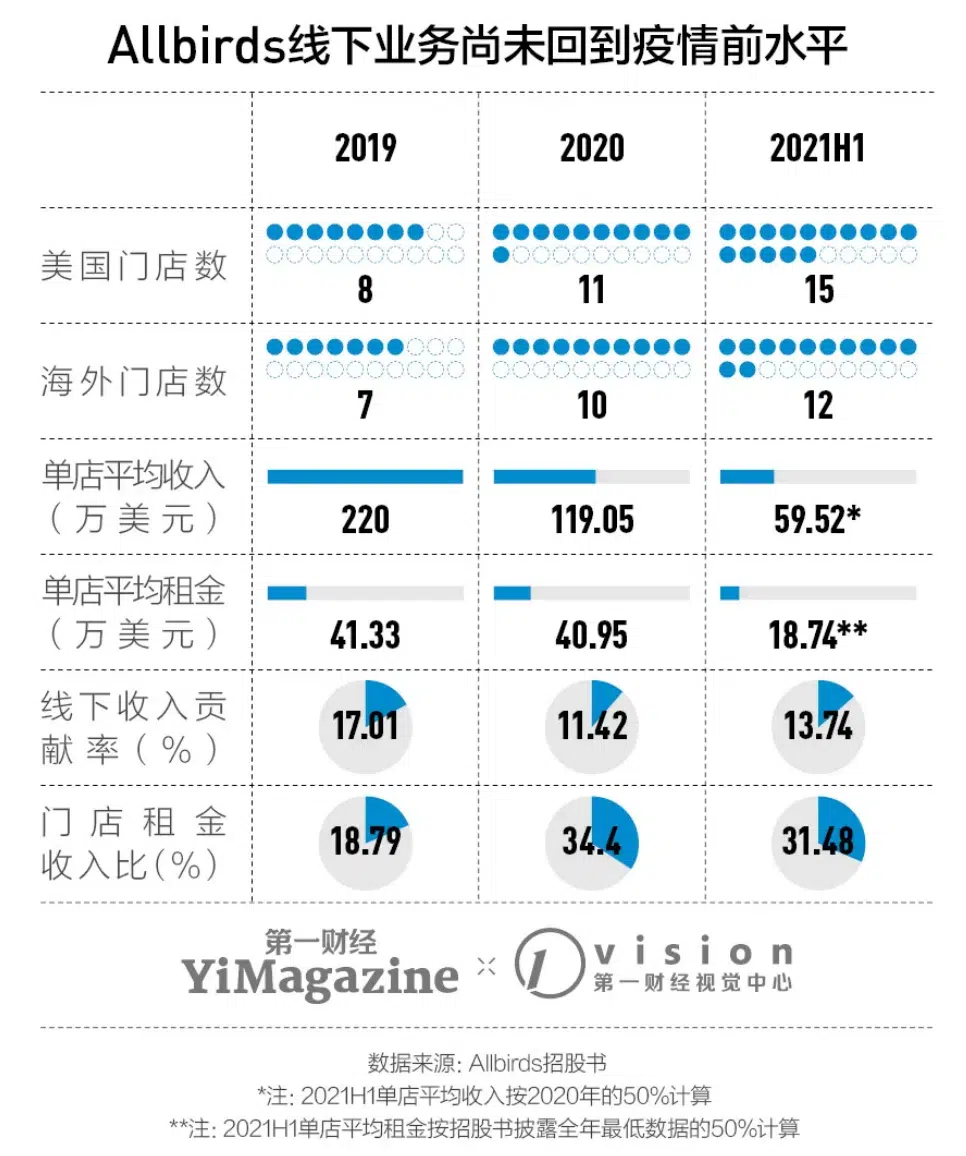

而针对线上线下联动,Allbirds举了一个波士顿市场的例子。2019年3月,Allbirds波士顿线下店开业后,公司网站上来自波士顿的点击流量增加了15%、新消费者数量增加了83%。而该线下店也在8个月内就收回成本,进入盈利周期。

强化复购、渠道联动,理应为Allbirds的美国本土市场带来更大的收益提升。但从结果来看,公司2019年及2020年的美国市场营收几乎没有变化,增长停滞,2020年的营收增长主要由海外市场贡献。虽然Allbirds没有按照市场区域划分成本结构,但更频繁的营销、更多的线下门店,势必会带来成本上升。

由于Allbirds近年来强化了线下门店部分,《第一财经》YiMagazine还根据市场公开资料及招股书数据,计算了Allbirds的部分门店经营指标。

3 Allbirds昂贵的环保概念

Allbirds是从一双“羊毛运动鞋”起家的,这一透气、可机洗的创新产品曾被《时代》杂志评为“全世界最舒适的鞋”。此后,Allbirds推出的各类休闲运动鞋和服饰,都围绕着“舒适”和“材料”两个特点开发。

如果说Allbirds用羊毛做运动鞋的奇思妙想,或多或少还与其创始人的新西兰前国脚背景有关(新西兰盛产Allbirds所用的这种美利奴羊毛),那么后续采用的桉树纤维、巴西甘蔗、回收塑料瓶等新原料,则更像是Allbirds为了平衡材料功能和环保卖点所做的刻意选择。

在《第一财经》YiMagazine 2021年8月刊中,我们深入探讨了环保概念、自然材料与工业化量产产品之间的巨大鸿沟,也追溯了奥地利兰精集团、山东联润、巴西Braskem等Allbirds供应商为服务品牌所做的一系列努力。简单来说,植物基、可回收等概念,目前大多只能出现在生产链条的头几个环节中;消费者所能买到的,实际是装在新品中的旧酒。

但Allbirds的优势就在于弱化所有中间环节,直接将原材料作为营销重点,用新名字包装后再介绍给消费者。毕竟,几乎没有人能搞清楚运动鞋这样复杂的工业产品到底是如何从头生产出来的,但树、羊毛、甘蔗,却是人人都熟悉的东西。

一个案例是Allbirds在运动鞋底中所用的甘蔗基EVA材料:南美化工企业Braskem拥有将甘蔗渣变为各类塑料制品的技术,在获得了Allbirds的意向订单后,双方合作开发出了这个新材料,并取名为SweetFoam——从甘蔗基EVA到SweetFoam,这就是Allbirds的消费者友好技法。

针对其鞋类产品,Allbirds还创新性地标注了每款鞋全生命周期的碳足迹水平。2021年,这一产品碳足迹计算工具被Allbirds“开源”,并“以小博大”地向其他运动服饰巨头、成衣公司和奢侈品行业推广。这被视作是Allbirds注重环保营销的又一例证。

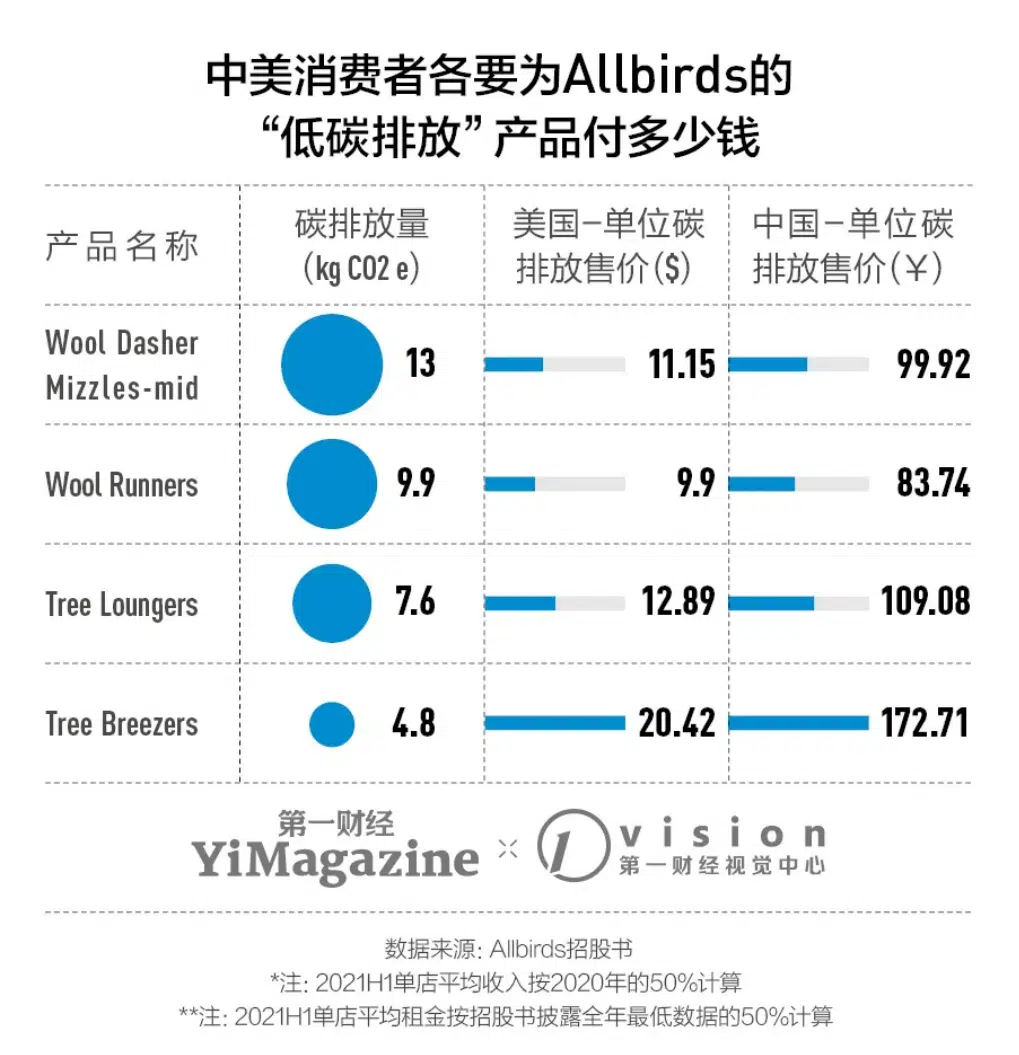

一双Allbirds的明星单品“羊毛休闲运动鞋”,其碳足迹约为9.9公斤二氧化碳。美国消费者要为每公斤碳排放支付9.9美元,中国消费者则是每公斤83.7元人民币——我们将这一组数据定义为标准“碳单价”。

简单计算就可以发现,Allbirds产品序列中碳排放量最低的“桉树浅口鞋”,碳足迹为4.8公斤二氧化碳,但美国消费者要为此支付高达20.42美元的“碳单价”。在中国市场,这款产品的价格有所下调,其“碳单价”仍达到了172.71元人民币。实际上,Allbirds目前销售的大多数运动鞋产品,其“碳单价”都高于明星单品的标准水平,且使用桉树纤维的产品在“碳单价”上往往更昂贵。

戴着“可持续”光环的Allbirds要价不菲。在美国市场,Allbirds对其核心的休闲鞋产品价格区分并不细致,“入坑”费用几乎都在98美元一双,功能性更强的运动鞋系列最高可达145美元。在中国,Allbirds的价格带切分会更细一些,当然仍是高价。

至于Allbirds在此次上市时提到的“可持续IPO”概念,由于在操作层面上需要额外的ESG审计,必然也会增加上市时的中间费用。

数据显示,传统的美股IPO需要支付承销商佣金(5%至6%)、律所(1%)和审计事务所(1%)的服务费用。所以近年许多互联网公司提出“直接上市”方案,绕过承销商直接向公众发售股票,以节省中间费用。

如果引入额外的第三方ESG审计机构,且收费标准向财务审计看齐,则意味着Allbirds又将损失1%的上市融资收入。当然,提出更高的可持续上市标准并有经审计的ESG数据,会有助于Allbirds在上市之后获得利率更低的债券、股权融资机会,其实相当于减少了融资成本。从这个角度来说,Allbirds会长期获利。

4 美国DTC品牌上市潮

虽然美股在9月对VIE结构的中概股按下了暂停键,但市场并不冷清。从已递交的招股申请书数量来看,在今年的最后四个月中,美股两大交易所将迎来90至110家全新的上市公司。华兴资本统计,2021年全年美股融资将达到破纪录的1250亿美元,是2000年“互联网泡沫之年”以来的新高。

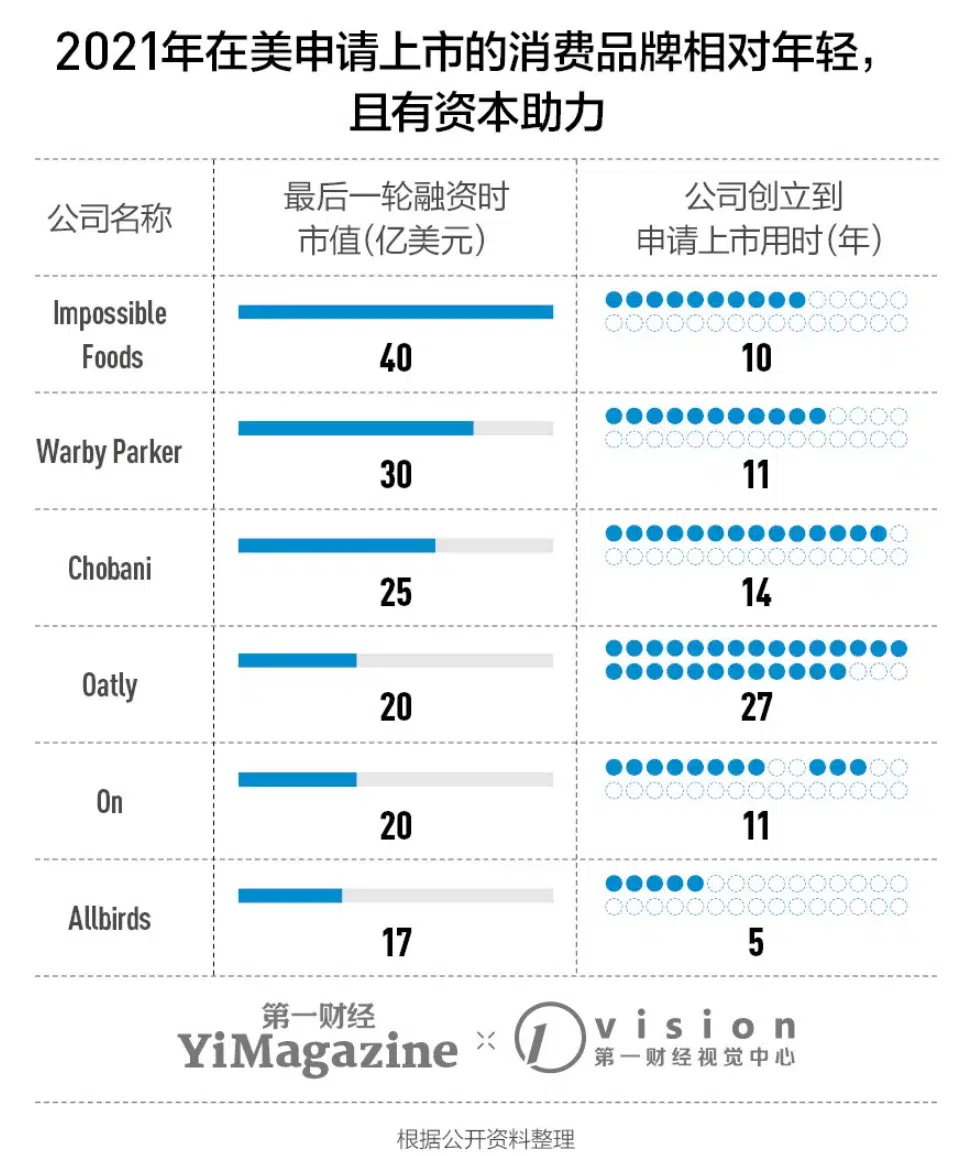

在这些排队上市的公司中,Allbirds代表了一个重要分支,即这几年在美国市场被追捧的消费品牌,包括“订阅制眼镜”公司Warby Parker、运动跑鞋On、酸奶品牌Chobani、植物肉公司Impossible Foods等等,燕麦奶Oatly则已经在今年上半年率先上市。

在近几年的发展过程中,这类公司大多拿到了几轮融资、有明星投资人或是投资机构助阵推广。有些公司——如Oatly——本身的历史很长,但实际爆发期很短,而Allbirds从正式注册公司到年内IPO,用时不过5年,则是一众品牌中最短的。

另外,这些公司几乎都是从一个核心产品、一个垂直市场起步开始做大。例如做希腊酸奶起家的Chobani,目前已经覆盖到酸奶、植物基、益生菌等多个概念,并拥有自己的孵化加速器。在今年的上市计划中,Chobani希望自己的身价能从上轮融资时的25亿美元,增长到70亿美元至100亿美元。

不过,看过Oatly的股价表现之后,我们有理由关注Allbirds上市之后所面临的市值压力。上市以来,Oatly的股价已经累计下跌了25%,目前市值维持在上市时喊出的百亿美元水平,倒是还没有出现一二级市场的价值倒挂现象——其上市前最后一轮融资时的估值只有20亿美元。

所以,也很难说中国消费品市场目前的创业潮流就是真正的泡沫状态——市场可能是被美国人先做坏的。

0 thoughts on “创新案例 | 主打可持续鞋服的Allbirds能以DTC模式可持续增长吗?”

DTC模式是个好选择,能够提高Allbirds在消费者心目中的品牌认知度。

具有前瞻性和可持续发展意义的是Allbirds的可持续鞋服模式。