随着现代社会的快节奏和人们生活压力的增加,越来越多的人选择预制菜作为饮食解决方案,预制菜已经成为餐饮行业的新兴赛道。预制菜的优点包括方便快捷、卫生安全、节省时间、质量可靠,以及丰富的菜品选择和灵活的烹饪和食用方式,满足不同人群不同需求。

NCBD 数据显示,2015-2020 年我国预制菜行业规模呈增长趋势,销售额从 2015 年 650.3 亿元增至 2020 年 2527 亿元,5 年 CAGR 为 31%,为餐饮行业整体增速 6.2 倍。据iMedia Research(艾媒咨询)数据显示,中国预制菜市场规模预计将继续保持20%以上的增速,并有望在2023年突破5100亿元。

不断增加的社会需求,政策的加持以及对B端和C端客户都友好的便捷高效属性,预制菜以其近年来备受资本市场的青睐。根据企查查数据,截至12月底,2022年我国预制菜相关品牌产品累计完成31起融资,合计披露融资金额超7亿元。这些数据无不说明,伴随着广阔的市场规模以及较大的渗透率上升空间,预制菜行业已经成为了资本市场的新宠儿。本文将从相关行业趋势,消费需求等方面切入,对预制菜行业的火热现象以及潜在风险进行解析。

01.预制菜行业趋势洞察

1.1 预制菜含义与发展前景

预制菜是以一种或多种农产品为主要原料,运用标准化流水作业,经预加工或预烹调制成,并进行预包装的成品或半成品菜肴。实际上,预制菜并非新事物,本质上是早已存在多年的罐装食品、熟食、冷冻速冻食品以及近年开始兴起的冷藏快手菜的统称。伴随着市场需求、冷链物流等基础设施持续完善,专业生产预制菜的企业自 2000 年起相继成立。2014 年后,外卖行业快速发展对应的快速出餐需求推动料理包类预制菜产品放量,随后行业持续保持较快发展。

不过,行业业务目前主要还是集中在B端。对于预制菜的主要需求方正餐和快餐类企业而言,小吃快餐和火锅类连锁化率较高,中式特色菜系等类目连锁化率相对较低。随着连锁化率不断提升,餐饮企业对菜品的标准化制作需求也随之提升,进 而催生对各类半成品/成品预制菜的需求。虽然部分大型连锁餐饮企业(通常门店数大于 30 家)会自建中央厨房进行标准化生产,但由于餐饮企业 SKU 数较多,通常中央厨房主 要定位于其核心原料的核心加工,而将大部分非核心产品/通用产品向外进行采购或者定制。

对于 C 端而言仍处于消费者教育初期。目预制菜服务的C端人群主要包括:会做饭,注重健康,对食品安全要求高,有家庭和孩子的群体;平时工作忙,没时间做饭的上班族和图方便的年轻人;数量众多不爱做饭和不会做饭的“懒宅”人群;潜在用户包括单独生活的老人家庭群体。行业主要受益于疫情带来的消费者教育和产品普及,不仅吸引了众多跨行业上下游龙头企业及创业企业加入,同时售卖渠道也进一步拓展至商超、新零售平台以及天猫、京东、抖音等电商平台。未来行业有望迎来加速发展。

1.2预制菜企业在行业取得成功的竞争核心要素

预制菜本身具有不新鲜的天然缺点,因此企业需要通过预制菜的安全和质量来真正把握消费者的需求。这需要企业在全产业链布局和供应链管理方面具备强大的能力。只有在产业链的每个环节都严格把控,从原材料采购到生产加工再到销售配送,才能够保证预制菜的品质和新鲜度。同时,企业需要具备高效的供应链管理能力,以便在短时间内完成大量生产,并及时将产品送到消费者手中。

另外,预制菜具有强烈的区域性,这制约了企业的业务拓展范围。由于不同地区的饮食文化和口味偏好不同,预制菜市场的需求也存在明显的区域差异。企业需要根据当地市场需求和消费者口味,推出产品矩阵,不断调整产品组合和生产工艺,以满足消费者的需求。这同样需要企业在全国范围内建立起完善的供应链体系和销售网络,并加强与当地经销商和零售商的合作,以实现产品的快速配送和销售。

总的来说,预制菜并非是一个依靠营销内卷的赛道,恰恰相反,预制菜是一个表面上门槛极低,实际上产业链壁垒较高,纵跨粮农蔬菜、食品加工、仓储物流和终端销售渠道等诸多环节的重运营行业。创业者需要兼具消费品思维和制造业思维,抓住产品定义和供应链两端才能从数以万家的竞争者中突出重围。

02. 企业案例:安井食品发展策略研究

冷链食品企业在预制菜领域具有天然优势。预制菜需要在保证品质的同时保持新鲜度,这就需要企业具备高效的供应链管理能力和完善的冷链系统。冷链食品企业正是在这方面具备独特的优势。作为冷链食品的龙头,安井食品拥有先进的冷链技术和设备,产品矩阵丰富且推出玲珑装、锁鲜装等高端产品,并拥有强大的渠道竞争优势以及日益增强的品牌影响力,有望在预制菜行业中持续提升市场份额和地位。

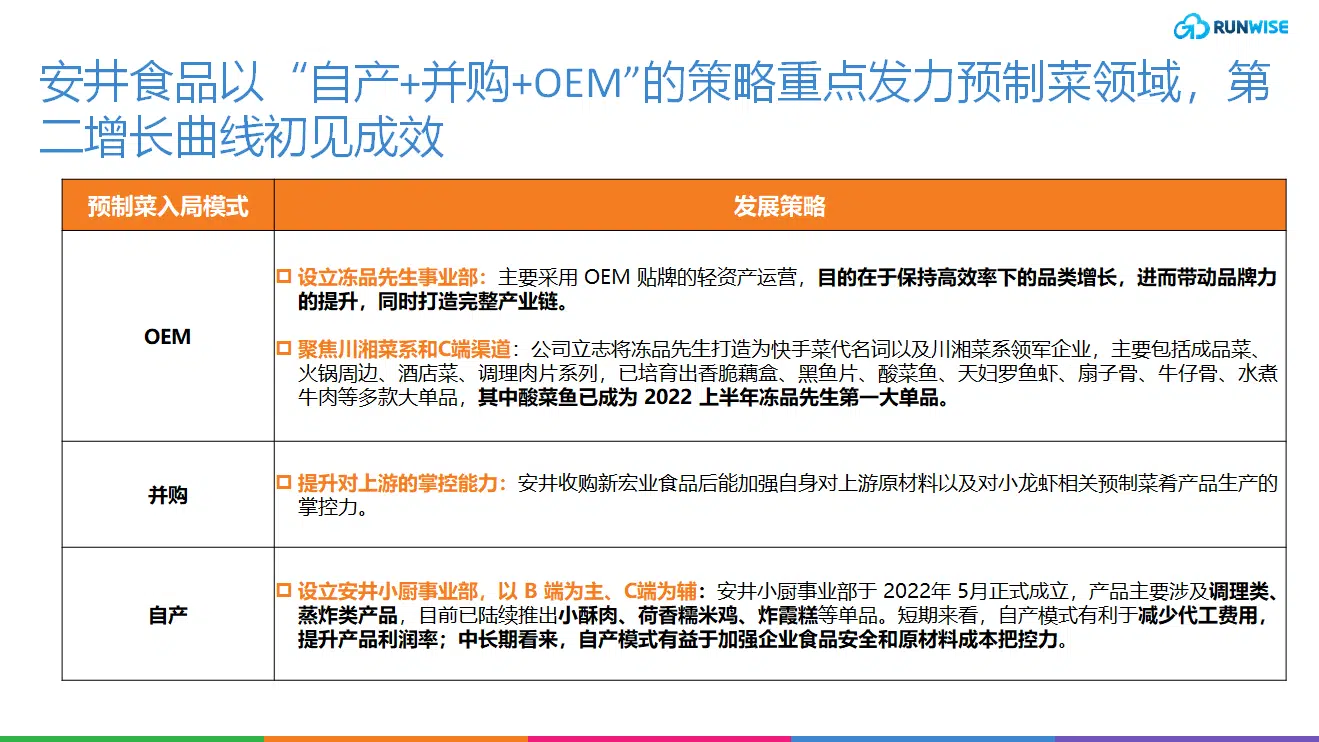

公司主要从事速冻火锅料制品(以速冻鱼糜制品、速冻肉制品为主)和速冻面米制品、速冻菜肴制品等速冻食品的研发、生产和销售,是行业内产品线较为丰富的企业之一。经过多年发展,公司已形成了以华东地区为中心并辐射全国的营销网络,逐步成长为国内最具影响力和知名度的速冻食品企业之一,,新开辟的预制菜业务已发展成为安井食品的重要增长。2022年12月28日,安井食品旗下预制菜品牌冻品先生宣布2022年销售业绩突破6亿元。安井食品2022年财报提到重点布局的预制菜肴板块业务快速发展,第二增长曲线初见成效。2022年公司菜肴制品营业收入同比增长111.61%,增量较高的产品有“安井”品牌的虾滑;“冻品先生”品牌的酸菜鱼、藕盒;“安井小厨”品牌的小酥肉、荷香糯米鸡;新宏业、新柳伍生产的小龙虾系列产品等,这也充分体现了公司全面布局预制菜行业以来取得的重要成果。

安井食品提出,在预制菜行业,B、C端需求差异兼顾的难点在于,企业在B端要有客群积累和区域性渠道优势,积累较多餐饮渠道客户和反馈;C端产品自动化程度相对不高,且渠道扩张投入大,市场营销需要更多元,更关注颜值、便利性、口味和性价比。为此,安井食品才采取了冻品先生+安井小厨双事业部,采取差异化定位:前者采用的是轻资产运营模式,通过OEM贴牌生产各类火锅食材和半成品菜肴产品,渠道定位为“C端为主,BC兼顾”;而安井小厨主面向B端客户,更多基于自研、自产、自销,小酥肉产品目前产能还存在一定缺口,现阶段以自产为主、以代工为辅,未来将以自产为主。

渠道方面:公司在开拓和巩固原有渠道的同时,继续深挖京东、天猫等平台电商的潜力,加强与前置仓电商合作,深度拓展电商渠道。同时为了便于分析,报告期内公司将原特通直营、电商渠道中的锅圈、盒马鲜生、叮咚买菜等新零售渠道业务单独列示。叠加新宏业、新柳伍纳入公司合并报表范围因素影响,报告期内特通直营、新零售、电商渠道营业收入同比分别增长116.79%、146.69%,新零售渠道推广效果较为理想。

03. 阻碍和风险预测:以安井食品为例

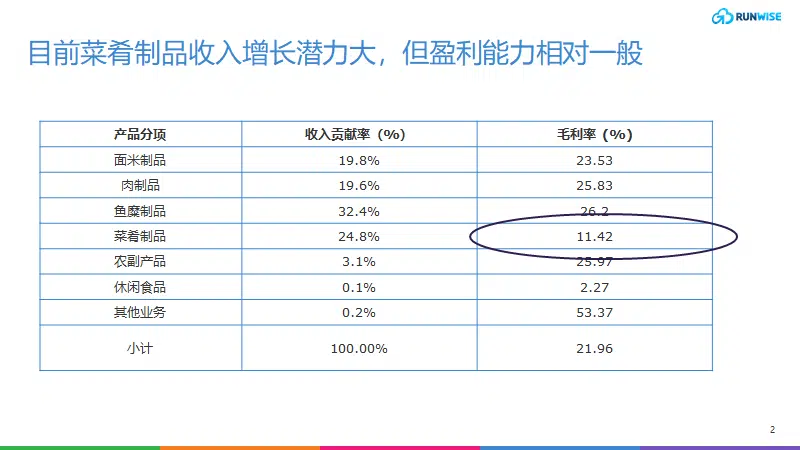

行业竞争激烈加剧,预制菜产品盈利能力不达预期:由于预制菜行业赛道竞争加剧,诸如安井食品这样的龙头企业预制菜目前毛利率20%不到,说明预制菜产品的盈利能力并没有预期高。随着市场竞争的加剧,预制菜企业还需要在原材料采购、生产加工、销售配送等环节不断降低成本,以提高产品的竞争力。

作为传统品牌缺乏对新市场的感知度和塑造品牌的能力:像安井食品这样的传统食品企业可能缺乏市场感知度和品牌基因。随着消费者对健康、营养、便捷等需求的提升,预制菜市场的消费者群体也在不断扩大。传统的冷冻食品企业由于缺乏市场感知度,往往无法满足消费者对于产品品质、口感等方面的需求,导致产品在市场上的竞争力不足。

安井食品在推广预制菜时强调的新零售渠道收入增长快,但是整体收入贡献不大,未能知晓对企业未来长远发展的意义。新零售渠道的发展虽然可以提高企业的市场覆盖率和品牌影响力,但是目前来看,新零售渠道收入贡献不大,难以对企业的整体业绩产生重要的影响。