完美日记的业绩均被视为是国货彩妆的风向标。8月26日,其母公司逸仙电商发布第二季度财报,向外界释放出了一些值得关注的信号,也让我们能够更客观地分析和看待这家公司。完美日记的业绩均被视为是国货彩妆的风向标,依靠私域流量开启了 新消费模式 。2021赛道已然进入下半场,如何避免昙花一现,建立更坚实的壁垒,对于新消费品牌迫在眉睫。

逸仙电商对 新消费模式 的探索,重要的是坚定地进行长期 可持续发展模式 的投入。

在变幻莫测的资本市场中,大消费赛道是出了名的“长坡厚雪”,拥有极强的确定性,而近一年来消费板块大起大落、剧烈震荡,显然很难说是基本面发生了什么重大变化,或许更多是情绪使然。从整个新消费领域发展来看,早期野蛮生长的时代已经逐渐过渡为精细化运作的发展周期,更加考验企业的长期战略和管理提效。

在当下一批大消费牛股重挫30%以上、新消费赛道“集体水逆”的背景之下,新消费股们也相继披露了今年上半年的成绩,不仅大部分都超市场预期,有个别公司甚至实现了“质量双升”,让市场眼前一亮。作为新消费的第一批上岸者,完美日记的业绩均被视为是国货彩妆的风向标。8月26日,其母公司逸仙电商发布第二季度财报,向外界释放出了一些值得关注的信号,也让我们能够更客观地分析和看待这家公司。

01 亏损=没未来?

02 让时间验证价值

03 可持续发展模式 :一场长期主义者的赛跑

在渠道方面,除了线上店,完美日记也早已开始布局线下,越来越多的完美日记门店开到了城市核心商圈甚至当地最热门的商场。目前,逸仙电商已在国内110多个城市开设了超过240家线下体验店,覆盖了中国主要一线及二三线城市。2021年,逸仙电商将继续扩展线下新店,覆盖范围将在三四线城市不断扩大。

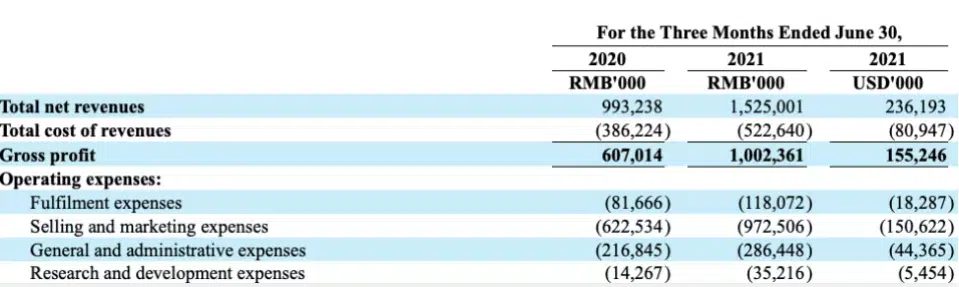

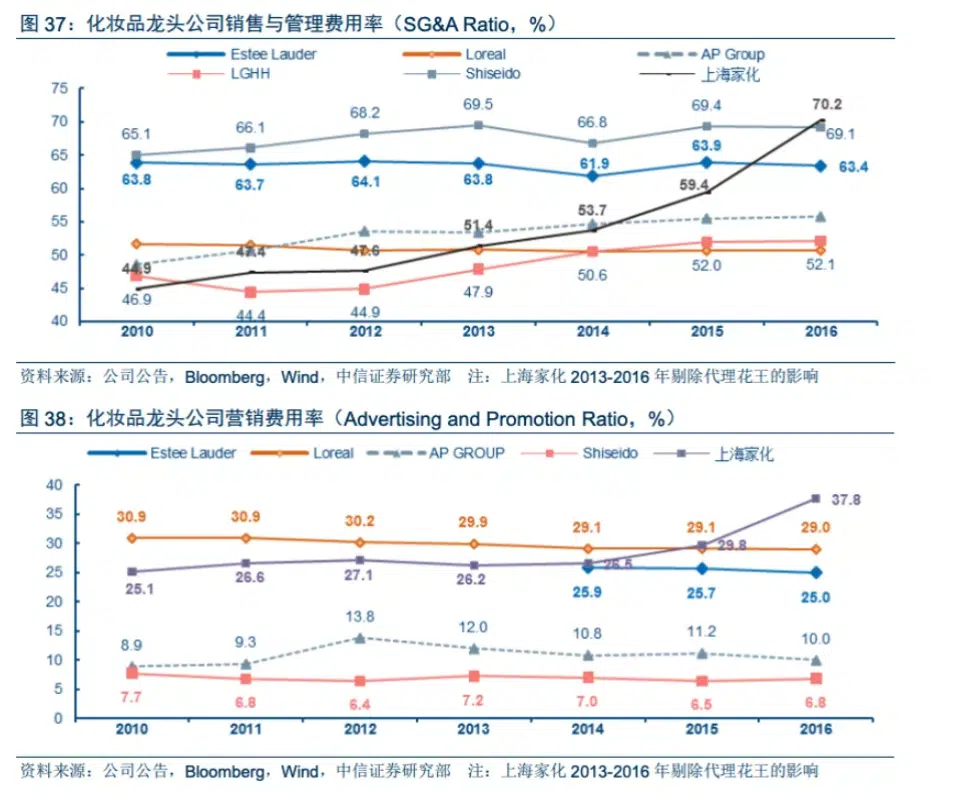

对于当下阶段的逸仙电商而言,重要的是坚定地进行长期可持续发展模式的投入,并不断优化相应成本和效率,从本次二季度财报数据中我们其实已经能看出逸仙电商的努力。

业界曾对完美日记寄予“新的欧莱雅”的期待,对于黄锦峰而言,完美日记的野心显然不止于此。终局尚未到来,伴随可持续发展能力的不断打造,逸仙电商的潜力将持续爆发。而属于中国美妆品牌的未来,才刚刚开始。

下一个十年将留给中国新消费品牌更多想象空间,市场有理由期待更多中国新消费品牌成长为全球品牌中坚力量。

【免责声明】本站内容转载自互联网,其相关言论仅代表作者个人观点绝非权威,不代表本站立场。如您发现内容存在版权问题,请提交相关链接至邮箱:support@runwise.co,我们将及时予以处理。

![创新案例 | [2026图解] 苹果增长战略:如何靠生态闭环与服务转型驱动万亿市值持续跃迁?](https://runwise.co/wp-content/uploads/2023/12/Apple-Innovation-Strategy_Cover.jpg-300x161.webp)

0 thoughts on “创新案例|从完美日记增长挑战看DTC品牌如何增长可持续”

其成功不仅仅在于私域流量的建设,更在于完美日记对消费市场的敏锐度和洞察力。